“Al wie me de voorbije 20 jaar heeft gevolgd weet dat ik geen grote van ben van centrale banken. Een stel verheerlijkte bureaucraten met een gevoel van onfeilbaarheid, die denken dat ze superieure inzichten hebben in de economie en de markten. Maar woensdag bereikte de wereld van centrale bankiers een nieuw dieptepunt. De Amerikaanse centrale bank FED gooide toen de handdoek definitief in de ring.”

Dat schrijft Steen Jakobsen, de Chief Economist en Chief Investment Officer van de Deense Saxo Bank, in een e-mail aan deze redactie.

In december schreef dezelfde Jakobsen nog dat de wereld “één, maximum twee kwartalen verwijderd was van globale economische paniek”. “Hoe die paniek er uit zal zien? Politici, die alles in het werk zullen stellen om een snel krimpende economie drijvende te houden. Een economie, die nog steeds lijdt onder de gevolgen van de fouten die het voorbije decennium werden gemaakt en dat alles amper zes maanden nadat men ons vertelde dat de crisis voorbij was. Quel dommage!”, schreef de Deen toen.

En hij lijkt nu gelijk te krijgen. De Amerikaanse centrale bank kondigde woensdag aan de belangrijkste rentevoet ongewijzigd te laten. Verder zal het stelsel van centrale banken de rente de rest van het jaar niet meer verhogen. De FED stopt na september ook met het afbouwen van de balans. Volgens Powell is dat niet langer nodig omdat ‘de balans een gezonde omvang heeft’. Wie onderstaande grafiek bekijkt [rode rechthoek geeft aan waar het afbouwen in september stopt] durft daar wel eens een andere mening op nahouden. Het lijkt er sterk op dat er geen exit meer mogelijk is. De extra dollars die na de crisis in omloop werden gebracht, zullen dus nooit meer verdwijnen.

De Moderne Monetaire Theorie (MMT) is er geen

Volgens Jakobsen zullen centrale banken in een volgende stap veelal gaan fungeren als het verlengstuk voor door overheden geïntroduceerde fiscale versoepelingen. Dat in het kader van de zogenaamde MMT of Moderne Monetaire Theorie. Die zal snel en met krachtige maatregelen worden geïntroduceerd. Dat gebeurt waarschijnlijk al na een zomer van economische stagnering. [ Die zal zich uiten in een verslechtering van de economische data, een geopolitiek kader dat zich tegen multilateralisme afzet en onder impuls van lukrake nationalistische agenda’s).

“Voor de goede orde, de Moderne Monetaire Theorie, is modern, noch monetair, noch is ze een theorie”, vervolgt de Deen. [Volgens aanhangers van de MMT zijn de rentevoeten tegen dewelke de landen kunnen lenen langdurig lager dan de groei van de productiewaarde. Met andere woorden: de rijkdom die we dankzij deze schulden creëren is groter dan de bedragen die we moeten terugbetalen.]

MMT: Politiek sprookje moet capitulatie FED verantwoorden

“Het is een politiek sprookje dat even goed door centrale bankiers als door politici zal worden verteld. […] Maar wat echt telt is dat MMT het evidente antwoord vormt op de door QE (kwantitatieve versoepeling) gecreëerde on-evenwichten en de lokroep van het populisme. In het kader van het toenemende Trumpisme en democratisch socialisme in de VS en van populistische revoltes allerhande in gans Europa, wordt nu duidelijk dat wanneer in oktober in de VS de budgetonderhandelingen starten en in de EU zelfs al na de Europese verkiezingen van mei, de globale overheden de MMT-agenda zullen beginnen promoten. Onder het mom van investeringen in infrastructuur, het reduceren van de ongelijkheid en een hervorming van de belastingen in het voordeel van de lagere middenklasse.”

De interesse voor de term ‘Moderne Monetaire Theorie’ is de voorbije maanden in zoekmachines alvast steil de hoogte in gegaan en rangschikt boven de interesse in ‘ECB’.

De beurs met haar ‘1929-achtige waarderingen’

“De FED had wat meer tijd nodig dan de ECB om te capituleren, maar heeft zich woensdag volledig overgegeven.” Volgens Jakobsen hebben de beurzen al een perfect Amerikaans-Chinees handelsakkoord ingeprijsd. Zelfs wanneer daar nog tal van zaken kunnen fout gaan. Ook de Brexit deal is volgens hem volledig fout ingeprijsd. De beurzen zijn met andere woorden de exponent van alles wat fout gaat in de financiële wereld.

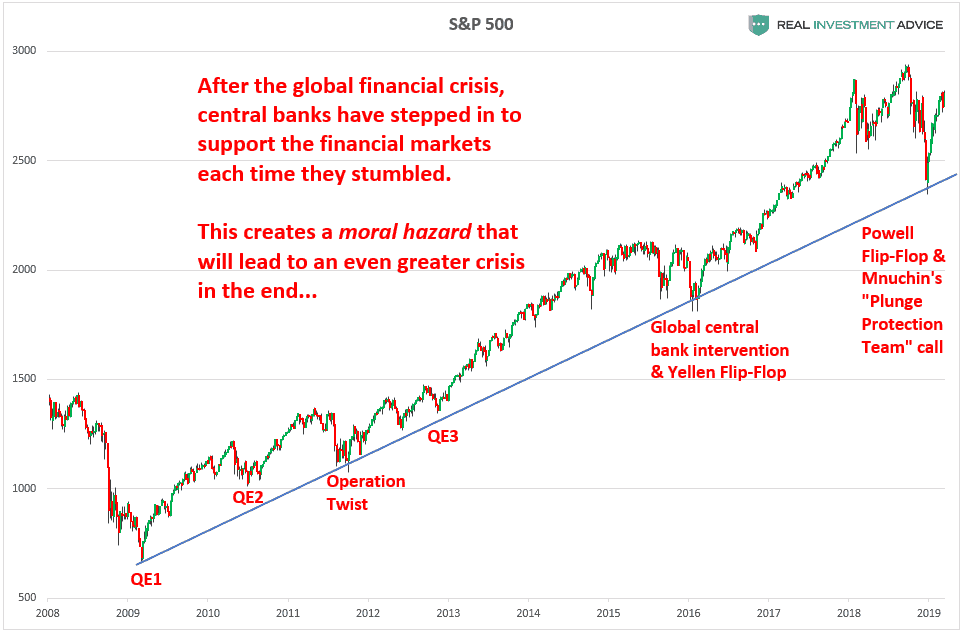

Uit onderstaande grafiek valt af te leiden hoe de centrale banken telkens opnieuw de markten met verse liquiditeiten hebben overspoeld. Dat gebeurde de voorbije 10 jaar steeds waneer de beurzen een neerwaartse beweging aanvatten.

Dat heeft volgens analist Jesse Colombo (Real Investment Advice) geleid tot ‘1929-achtige aandelenwaarderingen, die een pijnlijke correctie onvermijdelijk maken’.

Ultieme crash is onvermijdelijk

“Door voortdurend op de markten tussen te komen ligt de FED aan de basis van een moreel gevaar van nooit geziene omvang. Een volledige generatie beurshandelaars en speculanten zijn ervan overtuigd geraakt dat markten nooit kunnen dalen. Omdat de FED telkens opnieuw zal tussenkomen om hen te redden. Dat maakt dat ze denken ongehinderd risico’s te kunnen blijven nemen. De FED moedigt het nemen van zulke risico’s net aan. Maar uiteindelijk zal haar capaciteit om tussen te komen om de markten te redden worden tenietgedaan. Het is dan dat de ultieme crash zich zal voordoen.”